Uitkeringsfase

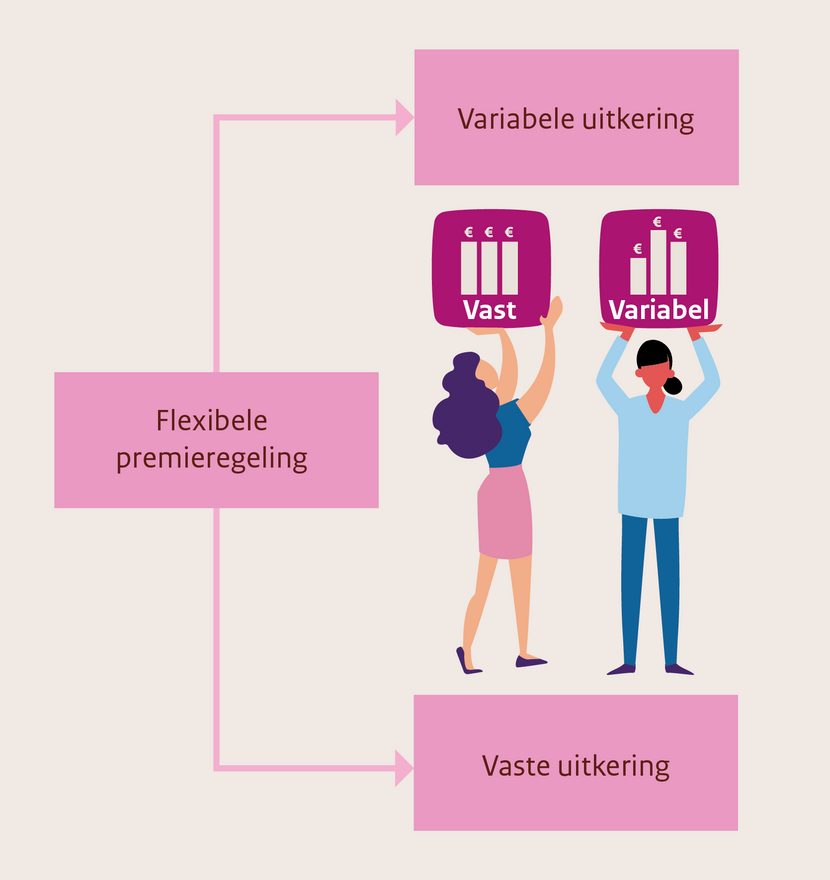

In de flexibele premieregeling is de opbouwfase gesplitst van de uitkeringsfase. In de uitkeringsfase wordt het opgebouwde individuele pensioenkapitaal omgezet in of gebruikt voor een levenslange pensioenuitkering. Op het moment van pensionering hebben deelnemers de keuze tussen een vaste of variabele uitkering.

Vaste uitkering

Een vaste uitkering betekent dat de pensioengerechtigde maandelijks een vaste pensioenuitkering ontvangt. Bij de keuze voor een vaste uitkering is de rentestand op het moment van pensionering bepalend voor de hoogte van de levenslange pensioenuitkering. Het pensioenvermogen wordt na pensionering niet doorbelegd. Dit betekent minder risico dan bij een variabele uitkering, maar ook een naar verwachting lagere pensioenuitkering.

Variabele uitkering

Bij de keuze voor een variabele uitkering wordt het pensioenkapitaal doorbelegd na pensionering. Hierdoor zal de pensioenuitkering meer schommelen: het gaat eerder omhoog bij positieve resultaten, maar kan ook lager uitvallen. Dit betekent meer risico dan bij een vaste uitkering, maar ook een naar verwachting gemiddeld hogere pensioenuitkering.

Keuzes uitkeringsfase flexibele premieregeling

Naast de keuze tussen een vaste of variabele pensioenuitkering van de deelnemers zijn er voor de uitkeringsfase in de flexibele premieregeling nog een aantal andere te maken keuzes door sociale partners, het pensioenfonds en/of de deelnemer.

a. Standaard optie en beperkt shoprecht

b. Spreiding(speriode) bij variabele uitkering

c. Gelijkblijvende, dalende of stijgende pensioenuitkering

d. Uitkeringscollectief en ingroeipad

e. Algemene keuzes

a. Standaardoptie en (beperkt) shoprecht

De standaardoptie die wordt aangeboden op pensioendatum – vast of variabel – bepalen sociale partners. De gekozen standaardoptie moet aansluiten bij de risicohouding. Dit kan bijvoorbeeld betekenen dat bij een doelgroep die weinig risico kan en wil dragen, de vaste variant meer passend is dan de variabele variant. Het pensioenfonds zal bij de opdrachtaanvaarding moeten toetsen of de gekozen uitvoeringsvariant aansluit bij de risicohouding van de doelgroep. Als sociale partners geen keuze maken dan is de vaste uitkering de standaardoptie.

Shoprecht

Als het pensioenfonds de uitkeringsvorm die de deelnemer wenst niet aanbiedt, kan de deelnemer gebruik maken van het zogenoemde (beperkte) shoprecht. Zij kunnen op pensioendatum een levenslange pensioenuitkering inkopen (shoprecht) bij een andere pensioenuitvoerder die de gewenste uitkeringsvorm wel aanbiedt. Het pensioenfonds is verplicht informatie te verstrekken voor de uitkering die wordt aangeboden. Voor de variant die het pensioenfonds niet aanbiedt moet de deelnemer worden geïnformeerd over het shoprecht.

b. Spreiding

Bij een variabele pensioenuitkering schommelt de uitkering omdat deze samenhangt met de (beleggings)resultaten. Eventuele schokken kunnen worden gedempt door deze te spreiden waardoor de hoogte van de pensioenuitkering geleidelijk wordt aangepast. Hoe langer de spreidingsperiode hoe kleiner het effect van een schok op de hoogte van de pensioenuitkering. Een nadeel van het spreiden van schokken is dat de onzekerheid in de hoogte van de pensioenuitkering op hoge leeftijd toeneemt. Het gevolg van de schok verdwijnt immers niet, maar wordt in de tijd vooruitgeschoven. Hierdoor kan sprake zijn van een opeenstapeling van gespreide financiële mee- of tegenvallers.

De maximale spreidingsperiode is 10 jaar en voor alle pensioengerechtigden gelijk. De keuze voor spreiding is aan sociale partners, waarbij de toedeling van risico zowel op korte als langere termijn moet passen bij de risicohouding van de groep pensioengerechtigden.

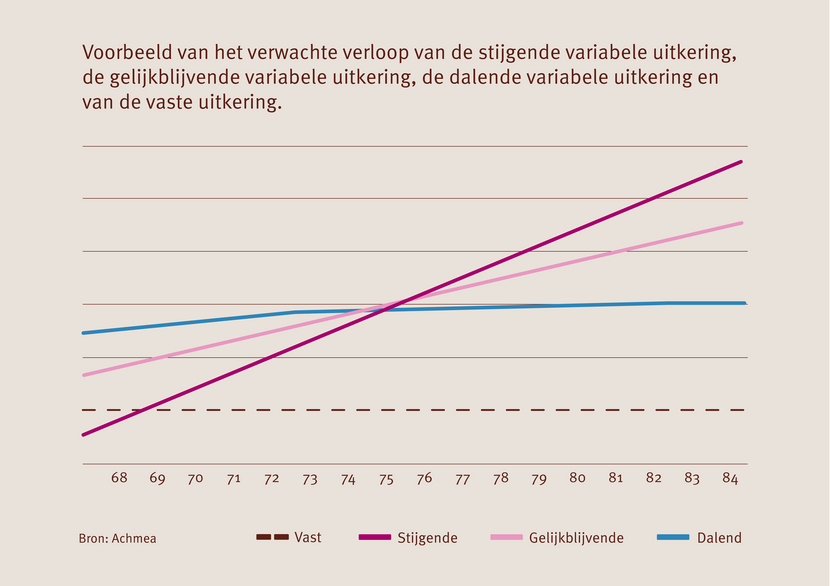

c. Gelijkblijvende, dalende of stijgende pensioenuitkering

Nadat de pensioenuitkering is ingegaan wordt iedere maand een deel uit het gereserveerde vermogen onttrokken om deze uitkering te kunnen doen. In geval van de flexibele premieregeling moet het pensioenfonds bepalen of deelnemers, naast een gelijkblijvende uitkering, kunnen kiezen voor een vaste daling of stijging en de vormgeving daarvan.

Bij een gelijkblijvende uitkering blijft de hoogte van het pensioen gelijk als er geen resultaten worden gerealiseerd.

Bij een stijgende of dalende uitkering zal, ook bij het ontbreken van beleggings- en sterfteresultaten, de hoogte van de uitkering stijgen respectievelijk dalen. Het aanbieden van een vaste daling betekent dat er toekomstig rendement naar voren wordt gehaald. Er wordt vanuit gegaan dat het toekomstige overrendement een ingeboekte periodieke daling kan compenseren. Als er echter geen of niet voldoende beleggingsresultaat wordt behaald daalt de pensioenuitkering ieder jaar.

Zowel bij een vaste daling als bij een vaste stijging moet de toepassing hiervan uiterlijk op de ingangsdatum van het pensioen te worden vastgesteld en beginnen. Het toepassen van een vaste daling of een vaste stijging of een projectierendement kan dus niet nadat de uitkering al is ingegaan. Wel kan na de ingangsdatum van het pensioen de vaste daling of de vaste stijging of toepassing van het projectierendement wijzigen indien dit nodig is vanwege bijvoorbeeld nieuwe parameters of een wijziging van de risicohouding en/of het beleggingsbeleid. De periodieke vaste daling of het projectierendement zodanig te worden vormgegeven dat er op voorhand geen herverdelingseffecten tussen leeftijdsgroepen plaatsvinden

d. Collectieve toedelingskring

Doorbeleggen in de variabele uitkering kan individueel maar ook collectief. Als wordt gekozen voor collectief doorbeleggen dan treedt de deelnemer op pensioendatum toe tot een collectieve toedelingskring. Het pensioenvermogen wordt dan toegevoegd aan het vermogen van de collectieve toedelingskring.

- Ingroeipad

Omdat de opbouwfase en de uitkeringsfase is gesplitst kan een beleggingsschok vlak voor pensioendatum vervelende gevolgen hebben voor de hoogte van de startuitkering. In de flexibele premieregeling is het mogelijk om een ingroeipad aan te bieden. Hierbij wordt het belegd vermogen van de (gewezen) deelnemers stapsgewijs toegevoegd aan de collectieve toedelingskring.

Bij een ingroeipad legt het pensioenfonds de keuze voor een variabele of vaste uitkering voor 10 jaar voor de pensioendatum. Dit betreft dan een voorlopige keuze. De definitieve keuze is op pensioendatum.

- Inleg in risicodelingsreserve

De risicodelingsreserve wordt (na invaren) gevuld uit de premie. Het inzetten van de risicodelingsreserve voor het stabiliseren van de pensioenuitkeringen in de variabele uitkeringsfase ligt minder voor de hand omdat dit zou leiden tot een omslagelement waarbij de jongeren de reserve vullen en de (bijna)pensioengerechtigden de reserve gebruiken. Om die reden is het mogelijk gemaakt om in te leggen in de risicodelingsreserve op het moment van inkoop in de collectieve uitkeringsfase. Op het moment van inkoop wordt een deel van het persoonlijke pensioenvermogen ingelegd in de risicodelingsreserve. Het percentage is gerelateerd aan de inleg van het premiepercentage in de risicodelingsreserve. Als er geen premie inleg is dan is het percentage maximaal 10% van het persoonlijk pensioenvermogen.

f. Overige algemene keuzes

In het algemeen gelden op pensioendatum (afhankelijk van de pensioenregeling) een aantal keuzes, zoals de keuze voor een hoog-laag of laag-hoog pensioen, vervroeging/uitstel van de pensioendatum en/of uitruilen van ouderdomspensioen in nabestaandenpensioen. Op zijn vroegst komt vanaf 1 juli 2025 er een mogelijkheid bij: met de Wet Bedrag ineens, RVU en verlofsparen kunnen deelnemers op het moment van pensionering ervoor kiezen om maximaal 10% van de levenslange pensioenuitkering als bedrag ineens op te nemen.